PRIMA – Globale Werte & PRIMA – Global Challenges weiterhin mit FNG-Siegel in 2025!

Ausgezeichnet als nachhaltige Fonds

Stiftung Warentest bestätigt: PRIMA – Global Challenges unter 8 besten nachhaltigen Fonds

Beim Test im September 2024 konnte der PRIMA – Global Challenges die Verbraucherschützer trotz verschärfter Nachhaltigkeitskriterien überzeugen. Neben anderen Auszeichnungen zum Thema Nachhaltigkeit ist dieses Testergebnis für uns eine weitere Bestätigung für unser Wirken!

Willkommen, Anja Risse!

Ab Oktober 2024 unterstützt Anja Risse als erfahrene Vertriebsdirektorin das Team der PRIMA Fonds Service GmbH. Mit ihrer Expertise im Finanzvertrieb stärkt sie die nachhaltige Fondsboutique und trägt zur weiteren Marktpositionierung bei.

Wir spenden für Sie!

Aktion für Partner bis 31.12.2024

Für Ihre Bestände in PRIMA–Fonds spenden wir für Sie an Hilfsorganisationen/Vereine/Stiftungen Ihrer Wahl. Wir unterstützen Sie auch bei der Erstellung einer Pressemitteilung, um Ihre Spende der Öffentlichkeit zu präsentieren. Sprechen Sie uns an, wenn Sie teilnehmen möchten!

Spendenübergabe

Finanzcontor Deckenbach e. Kfm. spendet gemeinsam mit PRIMA Fonds 250 € für den guten Zweck. Die Spende unterstreicht das Bestreben beider Unternehmen, einen positiven Beitrag für die Gesellschaft zu leisten und das Engagement von gemeinnützigen Vereinen zu unterstützen.

"Finfluencer meets Fund Manager"

Podiumsdiskussion auf dem FONDS professionell KONGRESS 2024

Moderator Jan-Peter Schott mit den Fondsmanagern Dr. Hendrik Leber, Frank Fischer und Markus Kaiser, sowie der herMoney-Autorin Simin Heuser und Endrit Çela von den Investmentbabos

10 Jahre Nachhaltigkeitsstrategie

Seit Oktober 2013 orientiert sich der PRIMA – Global Challenges am Global Challenges Index. Seit dem folgten zahlreiche Auszeichnungen in Bezug auf die nachhaltige Strategie des Fonds.

Wenn ein Förster die Finanzbranche trifft: Interview mit Jan-Peter Schott

Wenn ein diplomierter Forstwirt die Finanzbranche trifft und dabei unter anderem über "Trabis zu Austernpilzen" spricht, dann kann es sich eigentlich nur um ein Sommer-Interview bei FinanceNewsTV in entspannter Atmosphäre auf dem Land handeln. Im Gespräch ging es um so spannende Themen wie Enkel-Tauglichkeit unseres täglichen Handelns und Nachhaltigkeit im Fondsmanagement.

PRIMA – Global Challenges

erhält Artikel-9-Zulassung als nachhaltiger Fonds

gemäß der EU-Offenlegungsverordnung (EU 2019/2088)

Werden Sie Baumpate!

Für jede Einmalanlage in PRIMA Fonds, PRIMA-Fondspolicen und PRIMA-Sparpläne pflanzen wir einen Baum im Bergischen Land für Sie.

PRIMA Fonds Newsletter

Nachfolgend finden Sie die Newsletter der PRIMA Fonds Service GmbH

PRIMA Newsletter Sonderausgabe vom 02. Dezember 2024

PRIMA Perspektiven 2025.

Wichtige Informationen zur bevorstehenden Prospektänderung

In dieser Sonderausgabe von PRIMAnews wollen wir Sie über Veränderungen unserer Fonds informieren, die wir in den letzten Wochen und Monaten in Zusammenarbeit mit allen Vertragsparteien vorbereitet haben und die zum 01.01.2025 in Kraft treten.

Diese Punkte stehen im Fokus:

- verbessertes, wirtschaftlich tragfähigeres Konzept des Nachhaltigkeitsfonds PRIMA – Global Challenges, der künftig PRIMA – Nachhaltige Rendite heißt

- Erweiterung der Portfolioverantwortung von Yefei Lu, der bislang für die Shareholder Value Management AG (gebundener Vermittler) erfolgreich das Portfolio des offensiven Mischfonds PRIMA – Globale Werte gesteuert hat und zukünftig für die Greiff capital management AG diesen Fonds sowie PRIMA – Nachhaltige Rendite verantwortet

- Fokussierung der Anlagestrategie des Innovationsfonds PRIMA – Zukunft im Rahmen eines Best Ideas/Best Managers-Ansatzes der Greiff capital management AG

Im Folgenden stellen wir Ihnen die wichtigsten Änderungen der einzelnen Fonds vor. Die offizielle Anlegermitteilung der Fondsverwaltungsgesellschaft IPConcept (Luxemburg) S.A. können Sie hier herunterladen.

PRIMA – Global Challenges: unverändert nachhaltig, aber mit größerem Universum

PRIMA – Global Challenges gibt zum 01.01.2025 seine Beschränkung auf Aktien aus dem Global Challenges Index (aktuell Benchmark und Universum) auf und wird in diesem Zusammenhang umbenannt in PRIMA – Nachhaltige Rendite. Das unverändert strenge Nachhaltigkeitskonzept des nach Artikel 9 der EU-Offenlegungsverordnung zugelassenen Aktienfonds wird zukünftig auf folgende zwölf Nachhaltigkeitsziele erweitert:

- Bekämpfung der Ursachen und Folgen des Klimawandels

- Erhalt der biologischen Vielfalt

- Versorgung mit Trinkwasser

- Schutz der Wälder und Vermeidung von Wüstenbildung

- Gesundheitsförderung und medizinische Versorgung

- Bekämpfung von Armut

- umweltfreundliche Energiegewinnung und- nutzung

- gesicherte Ernährung

- ressourcenschonende Produktion und verantwortungsvoller Verbrauch

- hochwertige Bildung

- Gleichberechtigung der Geschlechter

- Frieden und Sicherheit

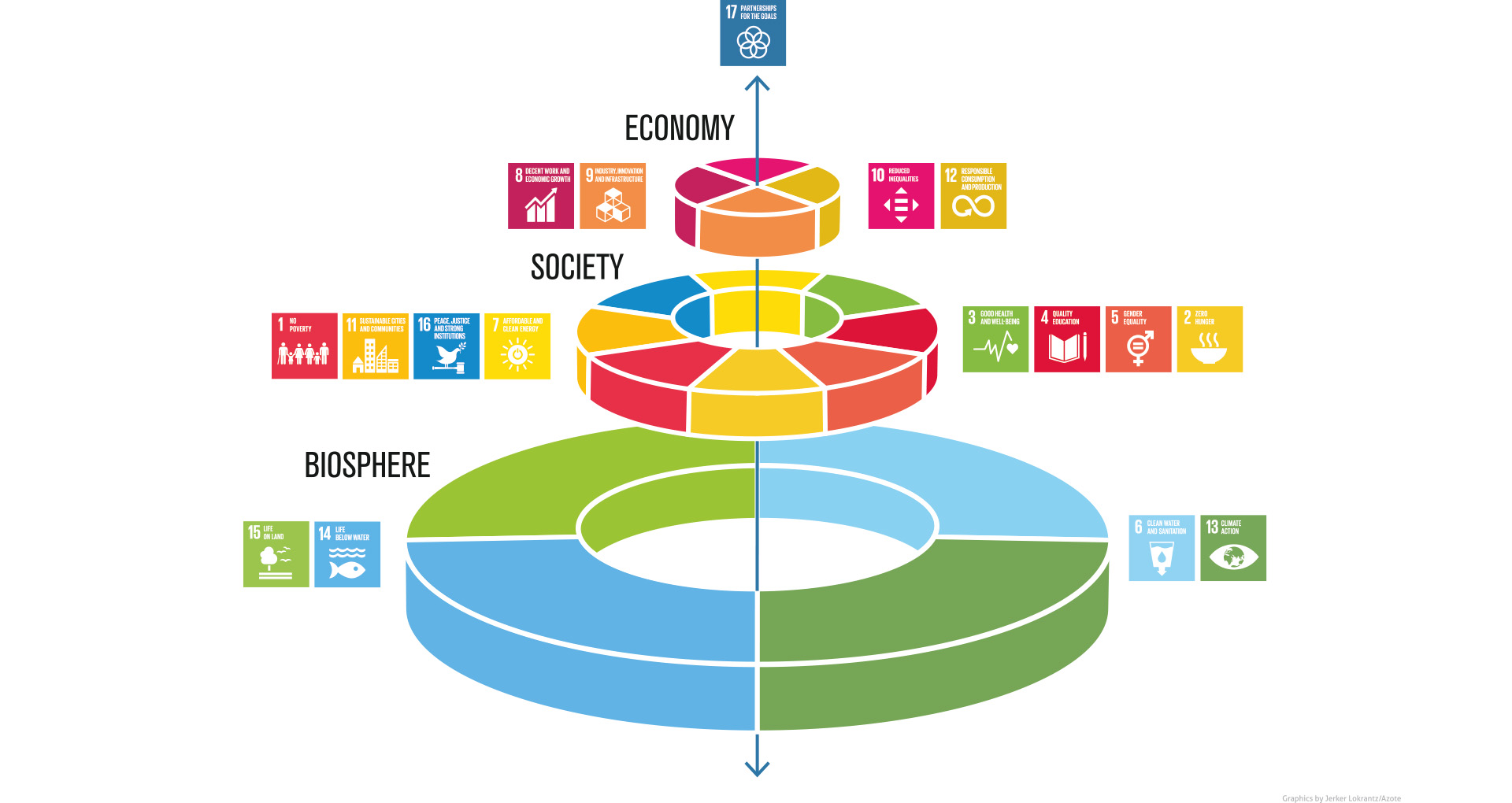

Grundlage der Nachhaltigkeitsmessung sind unverändert Scores, mit denen der ESG-Ratinganbieter ISS ESG die Beiträge der Produkte und Dienstleistungen eines Unternehmens zu den UN-Zielen einer nachhaltigen Entwicklung bewertet. Jedes Unternehmen muss mindestens einen Score aufweisen, der von ISS ESG als Beitrag im Sinne eines der Sustainable Development Goals (SDG) gewertet wird, und darf keines der übrigen Ziele schwerwiegend beeinträchtigen. Die sogenannten SDG Solutions Assessment Scores (SDGA Scores) werden den drei Ebenen Biosphäre, Gesellschaft und Wirtschaft des „Hochzeitstorten-Modells“ des Stockholm Resilience Centre zugeordnet¹.

Hochzeitstorten-Modell des Stockholm Resilience Centre (The SDGs wedding cake)²

Unverändert vorausgesetzt wird auch ein überdurchschnittliches ESG-Rating jedes Unternehmens, das sich für eine Aufnahme ins Fondsportfolio qualifizieren will (Prime Status), sowie dessen Einhaltung international anerkannter Norm-Standards. Die Kriterien für den Ausschluss bestimmter Geschäftsfelder werden im Rahmen der aktuellen ESMA-Leitlinien für nachhaltige Fondsbezeichnungen geringfügig verschärft.

Yefei Lu (ab 01.01.2025 Greiff capital management AG)

Während das Nachhaltigkeitsprofil dank der aufgezeigten Faktoren substanziell erhalten bleibt, erweitert sich das investierbare Universum durch den Verzicht auf den Global Challenges Index maßgeblich. Yefei Lu, der seit Anfang 2019 erfolgreich für die Shareholder Value Management AG das Portfolio des Fonds PRIMA – Globale Werte verantwortet hat, wechselt mit Inkrafttreten des neuen Verkaufsprospekts zur Greiff capital management AG (Fondsmanager) und sucht auch für PRIMA – Nachhaltige Rendite nach günstig bewerteten Qualitätsaktien. Ausgewählt werden sollen nur solche Unternehmen, die über eine dauerhaft starke Marktposition, konstant hohe Cashflows und hohe Profitabilität verfügen. Sie sind weniger konjunkturabhängig und daher in der Regel resilienter gegen Marktschwankungen.

PRIMA – Globale Werte: Portfolioberater Yefei Lu künftig für Greiff capital management

Die Anlagepolitik des PRIMA – Globale Werte bleibt weitgehend unverändert. Der Fonds hält ein konzentriertes Portfolio wettbewerbs- und ertragsstarker Unternehmen weltweit. Dank einer strategischen Kasse, zu der aktuell auch zwei Anleihen bonitätsstarker Unternehmen (Microsoft, Münchner Rück)³ gezählt werden, weist er das Rendite-Risiko-Profil eines offensiven Mischfonds auf.

Yefei Lu, der das Portfolio bislang für die Shareholder Value Management AG betreut hat, wechselt zum 01.01.2025 zur Greiff capital management AG, für die er das Mandat weiterführt. Da Greiff mit Beginn des neuen Jahres auch das Fondsmanagement des PRIMA – Zukunft übernimmt, werden die Nachhaltigkeitsvorgaben beider Artikel-8-Fonds vereinheitlicht. ESG-Ratinganbieter ist in beiden Fällen MSCI ESG Research, wobei Greiff zusätzlich auch auf eigene und öffentlich zugängliche Quellen zurückgreifen kann.

PRIMA – Zukunft: erweiterte Strategie und neuer Fondsmanager

Volker Schilling, CEO und Vorstand Greiff capital management AG

PRIMA – Zukunft, der weltweit in Aktien besonders innovativer Unternehmen investiert, wird ab dem 01.01.2025 von Volker Schilling, Vorstand und CEO der Greiff capital management AG, und seinem Team gemanagt. Die Anlagestrategie des Fonds wird durch einen Best Ideas/Best Managers-Ansatz ergänzt, den Greiff bereits erfolgreich in anderen Mandaten verfolgt. Hierbei werden die Top-Positionen solcher Konkurrenzfonds analysiert, die besonders aktiv gemanagt werden und über ein längerfristig überdurchschnittliches Risiko-Rendite-Profil verfügen. PRIMA – Zukunft erhält so die Expertise eines Multi-Manager-Fonds (ohne zusätzliche Kosten). Ziel ist ein schlagkräftiges Aktienportfolio innovations- und wachstumsstarker Unternehmen aus unterschiedlichen Branchen.

Das Nachhaltigkeitsprofil des PRIMA – Zukunft wird mit dem des PRIMA – Globale Werte vereinheitlicht, der ebenfalls ab Beginn des neuen Jahres von der Greiff capital management AG gemanagt wird. Beide Fonds sind als Finanzprodukte gemäß Artikel 8 der EU-Offenlegungsverordnung zugelassen, die ökologische und soziale Ausschlusskriterien berücksichtigen. Investiert wird auch zukünftig nur in Unternehmen, die internationale Grundsätze verantwortungsvoller Unternehmensführung befolgen (UN Global Compact, OECD-Leitsätze für multinationale Unternehmen). Zugrunde gelegt werden Daten von MSCI ESG Research sowie eigene und öffentlich zugängliche Quellen.

Webinar: PRIMA – Neue Perspektiven 2025

In diesem Webinar möchten Jan-Peter Schott und Anja Risse Ihnen die oben genannten Neuerungen vorstellen, die zum Jahreswechsel umgesetzt werden. Diese Veränderungen betreffen die Fonds PRIMA – Global Challenges, PRIMA – Globale Werte und PRIMA – Zukunft und zielen darauf ab, unser Unternehmen und die dazugehörigen Fonds für zukünftige Herausforderungen noch besser aufzustellen. Wir möchten sicherstellen, dass Sie gut informiert und bestens vorbereitet sind. Fünf Terminvorschläge für Sie – wählen Sie bitte einen Termin aus:

Dienstag, 03.12.2024, 11:00 Uhr, hier anmelden

Donnerstag, 05.12.2024, 17:00 Uhr, hier anmelden

Dienstag, 10.12.2024, 10:00 Uhr, hier anmelden (über Netfonds)

Mittwoch, 11.12.2024, 11:00 Uhr, hier anmelden

Donnerstag, 12.12.2024, 15:00 Uhr, hier anmelden

¹ https://www.stockholmresilience.org/research/research-news/2016-06-14-the-sdgs-wedding-cake.html

² Quelle: Azote for Stockholm Resilience Centre, Stockholm University. Deutsche Fassung des Bundesministerium für Umwelt, Naturschutz, nukleare Sicherheit und Verbraucherschutz (BMUV)

³ Stand: 22.11.2024. Die Zusammensetzung des Portfolios kann sich jederzeit ändern.

PRIMA Newsletter vom 15. November 2024

Jetzt abstimmen & prima Preise gewinnen!

Ihre Meinung liegt uns am Herzen! Beim Deutschen Fondspreis 2025 von FONDS professionell haben Sie wieder die Möglichkeit, Ihre persönliche Bewertung zu den Serviceleistungen der PRIMA Fonds Service GmbH abzugeben. Ihr Feedback hilft uns dabei, unseren Service und unsere Angebote kontinuierlich für Sie weiterzuentwickeln und zu verbessern.

Als Dankeschön werden unter allen Teilnehmern, die bis zum 08.01.2025 ihre Bewertung abgegeben haben, zehn Eintrittskarten für den FONDS professionell KONGRESS inkl. Galaabend sowie 25 Amazon.de-Gutscheine im Wert von je 50 Euro verlost.

Die Umfrage dauert höchstens 2 Minuten. Teilnehmen darf jeder – wir freuen uns, wenn Sie den Link teilen.

Wir bedanken uns bereits jetzt für Ihre Unterstützung!

PRIMA Newsletter vom 08. Oktober 2024

America great again?

(30.09.2024) US-Standardaktien setzen ihren Höhenflug unbeirrt fort und lassen alle anderen Märkte hinter sich. Scheinbar vergessen ist der Schreckmoment Anfang August, als schwächere US-Arbeitsmarktdaten, eine plötzliche Aufwertung des Yen und obendrein die Ermordung des Hamas-Führers Haniyya zu einem deutlichen Kursverfall geführt hatten. Auch die in ihrer Höhe von 0,5% unerwartete jüngste Zinssenkung der Fed führte zu einem weiteren Kursanstieg. Fachleute hatten mehrheitlich mit 0,25% gerechnet.

Angesichts einer zähen Inflation, deren Kernrate noch immer über 3% liegt, hätte eine Interpretation des Zinsschritts als Hinweis auf eine deutliche Abkühlung der US-Konjunktur, mit entsprechenden Auswirkungen auf die Unternehmensgewinne und Aktienkurse, nahe gelegen. Doch am Markt kam es einmal mehr genau umgekehrt. Folgerichtig verzeichnet nicht nur der Fear & Greed Index seit Anfang August einen Anstieg von extremer Angst zu Gier. Auch die durchschnittliche Bewertung der großen US-amerikanischen Aktien erklimmt immer neue Höhen (d.h. die Kursanstiege sind nicht fundamental gedeckt). Am Rentenmarkt fallen die Renditen von Anleihen mit kürzerer Laufzeit, während sie am langen Ende stagnieren. Die Zinskurven, seit Jahren invers, haben sich erstmals wieder normalisiert. Parallel zur jüngsten Schwäche des US-Dollars ist dabei die Zinsdifferenz zwischen Treasuries und Bundesanleihen gleicher Laufzeit gewachsen. Der stark Schuldenanstieg der USA entpuppt sich als Schattenseite ihres wirtschaftlichen Erfolgs.

PRIMA – Global Challenges: Finanztest bestätigt Nachhaltigkeit

Finanztest bestätigt aktuell erneut die nachhaltige Anlagepolitik des Artikel-9-Fonds PRIMA – Global Challenges. In der Oktober-Ausgabe erhält der Fonds als einer von nur acht unter 1.020 getesteten Fonds im Nachhaltigkeitsrating die Höchstnote von fünf Punkten.¹ Gegenüber dem Vorjahr konnte der Score von 80 auf 96 verbessert werden. Unverändert hoch wird die Transparenz des Fonds bewertet, dessen Anlagestrategie, Portfolio und ESG-Fußabdruck kontinuierlich veröffentlicht werden (Factbook, ESG-Report). Alle acht Top-Nachhaltigkeitsfonds werden übrigens aktiv verwaltet; die nachhaltigsten ETF kommen auf drei Punkte. Wirtschaftlich läuft es für den PRIMA – Global Challenges in diesem Jahr schlechter. Ein geringer US- und Technologieanteil (per 30.09.2024 rund 24 bzw. 16%), unverändert schwache erneuerbare Energien sowie seitwärts tendierende Eisenbahn-Aktien drückten, verglichen mit internationalen Standardaktien, das Ergebnis des Fonds und des zugrunde liegenden Global Challenges Index. Zu den Gewinnern der letzten Wochen zählten Rückversicherungen (Hannover Rück, Swiss Re), deren Dienste angesichts zunehmender Naturkatastrophen trotz steigender Prämien gefragt sind, sowie Aktien aus dem Immobiliensektor (Fabege, Gecina, Rockwool), die von fallenden Zinsen profitieren. Neu ins Fondsportfolio aufgenommen wurden die Aktien des Dialyse-Spezialisten Fresenius Medical Care, der US-amerikanische Softwareanbieter Gen Digital, der hinter bekannten Sicherheitssoftware-Marken wie Norton, Avira, Avast und CCleaner steht, sowie der britische Papier- und Verpackungshersteller Mondi Plc. Wichtigste Branche im Fondsportfolio des PRIMA – Global Challenges ist nach wie vor der Transport (22%), es folgen Gesundheit (18%), Industrie (13%) und Versorger (10%). Unter den Ländern dominieren die USA (24%), Deutschland (14%) und die Schweiz (10%).

PRIMA – Globale Werte: Konzentriert und abgewogen

Nach turbulenteren Tagen Ende Juli fährt der aktienorientierte Mischfonds PRIMA – Globale Werte weiter einen ruhigen Kurs. Zwar kann Portfolioberater Yefei Lu (Shareholder Value Management AG) wegen seiner vorsichtigen, wertorientierten Anlagepolitik und eines geringen Portfolioanteils US-amerikanischer Standardaktien nicht mit der Entwicklung an der Wall Street mithalten. In den abgelaufenen neun Monaten dieses Jahres konnte er aber immerhin fast 10% Wertzuwachs erzielen (Anteilklasse A +9,76%, Stand: 30.09.2024).² Zu den Gewinnern der letzten Wochen gehörten vor allem die skandinavischen Versicherungstitel AddLife, Scor und Storebrand. Auch Amazon und zuletzt Airbnb konnten erfreuliche Kursgewinne erzielen. Verluste erlitten Agfa, der amerikanische Autofinanzierer Credit Acceptance sowie der dänische Pharmakonzern Novo Nordisk, dessen Aktie nach einem langjährigen Kursanstieg Gewinnmitnahmen verzeichnete. Das Fondsportfolio blieb, abgesehen von wenigen Positionsreduzierungen, unverändert. Per Ende September sind rund 80% in Aktien investiert (20 Titel), weitere sechs Prozent in Unternehmensanleihen von Microsoft und Münchner Rück. Der Rest des Portfolios entfällt auf Cash, Terminabsicherungen bestehen aktuell nicht. Die USA (18%), Großbritannien (17%) und Frankreich (15%) belegen im Länderbreakdown die vorderen Plätze.

PRIMA – Zukunft: Erfreuliche Ergebnisse und viel Bewegung

PRIMA – Zukunft, der weltweit in Aktien besonders innovativer Unternehmen investiert, konnte in jüngster Vergangenheit von sinkenden Zinsen und von einer Verlagerung der Aufmerksamkeit auf Technologiewerte aus der zweiten Reihe profitieren. Zwar finden sich einige der US Big Techs auch im Fondsportfolio an vorderer Stelle. Dennoch konnte der Fonds dank seiner breiteren quantitativen und branchenmäßigen Streuung im dritten Quartal beispielsweise den GAFAM-Index (Google/Alphabet, Amazon, Facebook/Meta, Apple, Microsoft) deutlich hinter sich lassen. Das aktuell 76 Titel umfassende Fondsportfolio ist im Durchschnitt günstiger bewertet.³ Im September wurden einige Positionen aufgelöst, darunter der chinesische Lieferservice Meituan, der Brüsseler Materialspezialist Umicore und Hexagon Composites (Gasbehälter). Neu hinzugekommen ist das Schweizer Biotechnologieunternehmen CRISPR Therapeutics, das von der Chemie-Nobelpreisträgerin Emmanuelle Charpentier mitgegründet wurde und das sich auf die gentechnische Behandlung (Gene Editing) von Krankheiten konzentriert. Ebenfalls neu im Portfolio ist die Aktie des kalifornischen Unternehmens Keysight Technologies, das Messgeräte für Ströme und elektronische Signale entwickelt. Veeva Systems, der dritte Neuzugang, ist auf Cloudlösungen für die Gesundheitsindustrie spezialisiert. Wichtigste Branchen im Fondsportfolio des PRIMA – Zukunft sind aktuell Biopharma (16%), Halbleiter (16%) und Software (13%) (Stand: 30.09.2024). Rund die Hälfte der Investitionen entfallen auf US-Unternehmen, gefolgt von Aktien aus Deutschland (10%) und der Schweiz (8%).

PRIMA – Kapitalaufbau Total Return: Trendwende in China?

Markus Kaiser (Greiff capital management AG), Fondsmanager des im Stil einer Vermögensverwaltung geführten ETF-Dachfonds PRIMA – Kapitalaufbau Total Return, bleibt vorsichtig. Seit mehreren Monaten reduziert er die effektive Aktienquote seines Portfolios durch Verkauf von Index-Futures von rund 65 auf 35% (Stand: 30.09.2024). Rund 30% des Fondsvermögens stecken derzeit in verschiedenen Renten-ETF, die vor allem europäische Staats- und Unternehmensanleihen mit kürzeren Laufzeiten abbilden. Strategie des Aktienteils ist es, die einzelnen Weltregionen entsprechend ihrem Anteil am globalen BIP zu gewichten. ETF für Aktien aus Schwellenländern wurden dabei in den letzten Jahren taktisch untergewichtet. Aktuell verteilt sich ihr Anteil auf China (11%), Indien (3%) sowie globale Emerging Markets (9%). Die beiden China-ETF (auf FTSE China bzw. MSCI China SRI) legten in der zweiten Septemberhälfte um etwa 25% zu, nachdem die chinesische Zentralbank ein umfassendes Konjunkturpaket angekündigt hatte. Chinas Verantwortliche stemmen sich damit gegen ein Verfehlen des ausgegebenen Wachstumsziels von 5% und gegen die Folgen der Immobilienkrise, die Konsum, Investitionsklima, Arbeitsmarkt und Banken belastet. Ob die geldpolitische Stimulierung für eine echte Trendwende ausreicht, bleibt abzuwarten. Auch weltweite Schwellenländer sowie Japan konnten in der zweiten Septemberhälfte deutlich zulegen. Während erstere auch von sinkenden Zinsen in den USA und Europa profitieren, ist ein Teil der jüngsten Erholung japanischer Aktien einer gegenläufigen Notenbankpolitik der Bank of Japan und einer Stärkung des Yen zu verdanken.

¹ Finanztest Heft September 2024. Bei einer Investition in den Fonds sollten neben den nachhaltigkeitsrelevanten Aspekten alle Eigenschaften und Ziele berücksichtigt werden, wie sie im Verkaufsprospekt und Basisinformationsblatt genannt werden.

² In der Vergangenheit erzielte Ergebnisse bieten keine Gewähr für die zukünftige Wertentwicklung. Anlagen in Fonds sind sowohl mit Chancen als auch mit Risiken verbunden. Der Marktwert einer Anlage kann sowohl steigen als auch fallen.

³ Stand: 30.09.2024

PRIMA Newsletter vom 29. Juli 2024

PRIMA – Globale Werte: Erfreuliche Entwicklung

PRIMA – Globale Werte, der weltweit in Aktien langfristig wachstumsstarker Unternehmen investiert, kann aktuell eine erfreuliche Wertentwicklung vorweisen.¹ Seit Jahresbeginn kann der von Yefei Lu (Shareholder Value Management AG) betreute Fonds ein Plus von 9,83% verbuchen, über die letzten zwölf Monate +14,13%.² Der durchschnittliche Wertzuwachs der letzten fünf Jahre beträgt 7,52% pro Jahr. Fondssparer könnten wegen des Durchschnittskosten-Effekts potenziell eine bessere Wertentwicklung als Einmalanlagen erzielen. Über zehn Jahre liegt die Sparplanrendite beispielsweise aktuell bei 5,88%.³

Die Wertentwicklung des PRIMA – Globale Werte verfolgen Sie brandaktuell auf der PRIMA-Webseite.

Hinweis an Sparplanhinhaber: Möglicherweise wurden durch die vorübergehende Aussetzung des Anteilsscheinhandels durch die Verwaltungsgesellschaft⁴ bestehende Fondssparpläne außer Kraft gesetzt. Diese müssen nun aktiv wieder eingerichtet werden.

¹ Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse.

² Anteilsklasse A, Stand 29.07.2024 (Quelle: PRIMA Fonds Service GmbH, eigene Berechnung). Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse.

³ Anteilsklasse A, Stand 29.07.2024, ohne Berücksichtigung eines Ausgabeaufschlags und individueller Depotgebühren (Quelle: PRIMA Fonds Service GmbH, eigene Berechnung). Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse.

⁴ Die entsprechenden Mitteilungen an die Anleger sind über folgende Links abrufbar:

Anlegerinformation 19.07.2024 der IPConcept (Luxemburg) S.A.

Anlegerinformation 16.07.2024 der IPConcept (Luxemburg) S.A.

PRIMA Newsletter vom 12. Juli 2024

Starker Tageswertzuwachs von 14,76% im PRIMA – Globale Werte

PRIMA – Globale Werte, der weltweit in Aktien und Anleihen ertragsstarker Unternehmen investiert, hat am Mittwoch, den 10.07.2024, ein Tagesplus von 14,76% erzielt.¹ Hintergrund war eine Aufwertung der Position von Acceleratio Topco um fast das Zwölffache.²

PRIMA – Globale Werte kann angesichts der neuen Aufwertung im laufenden Jahr einen Wertzuwachs von 17,13% erzielen.³ Über die letzten zwölf Monate steht ein Plus von 23,18%, über fünf Jahre von 54,93% oder durchschnittlich 9,15% p.a. zu Buche.

Der PRIMA – Globale Werte gehört zu den besten Mischfonds in seiner Peergroup. Unser Ansatz, die besten Unternehmen langfristig zu halten, hat sich als „goldrichtig“ erwiesen.

Nehmen Sie diese beeindruckende Managerleistung zum Anlass, um Ihre investierten Kunden zu informieren, und überzeugen Sie auch Ihre anderen Anleger, in den PRIMA – Globale Werte zu investieren!

Viel Erfolg wünscht Ihnen

Ihre

PRIMA Fonds Service GmbH

Quellen:

¹ Anteilsklasse A. Quelle: PRIMA Fonds Service GmbH. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse.

² Quelle: PRIMA Fonds Service GmbH. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse.

³ Anteilsklasse A, Stand: 10.07.2024. Quelle: PRIMA Fonds Service GmbH. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse.

PRIMA Newsletter vom 07. Juni 2024

Zerbrechliches Wachstum, starke Unternehmen

(03.06.2024) Die Finanzmärkte haben ihre vorschnellen Zinssenkungserwartungen aufgegeben. An den Anleihemärkten stiegen ab Mitte Januar die Renditen, ohne dass Federal Reserve oder Europäische Zentralbank ihre Leitzinsen geändert haben. Investoren haben sich damit arrangiert, dass die Inflationsraten längerfristig über oder zumindest auf dem Niveau der tolerierten Zwei-Prozent-Marke und die Leitzinsen entsprechend im restriktiven Bereich oberhalb oder auf dem Niveau der Wirtschaftswachstumsraten liegen.

Neu ist, dass das wirtschaftliche Wachstum weltweit wieder zunimmt und seinerseits Inflation und Zinsen unterstützt. An den Aktienmärkten, die die Erholung naturgemäß bereits vorweggenommen haben, stellt sich die Frage, ob und wie Wachstum, Inflation und Zinsen langfristig wieder zur Deckung kommen („landing“). Vorhersagen werden durch die fragile geopolitische Lage erschwert, die, man denke nur an die deutsche Chemie- oder Autoindustrie, Lieferketten, Investitionen, Kosten und Umsätze beeinflusst. Professionelle Aktieninvestoren konzentrieren sich auf Unternehmen mit kontinuierlich hoher Ertragsstärke und suchen diese unverändert vor allem in den Industrieländern. Investitionen, die keinen kurzfristigen Netto-Cashflow erwarten lassen, oder bei denen dieser unsicher erscheint, werden gemieden.

PRIMA – Global Challenges: Transportaktien schwach

PRIMA – Global Challenges, der in ein diversifiziertes Aktienportfolio nachhaltig wirtschaftender Unternehmen aus den Industrieländern investiert, bleibt im laufenden Jahr hinter dem breiten Markt zurück. Die Gründe sind vielfältig, konzentrieren sich aber auf den Global Challenges Index, der zugleich Benchmark und Universum des aktiv gemanagten Fondsportfolios ist. Der Transportsektor (Bahn- und Busgesellschaften), der rund ein Viertel des Indexes ausmacht, entwickelt sich bislang unterdurchschnittlich (MSCI World Transportation Index -7,5% per 30.04.2024). Intel und Medtronic, zwei weitere Schwergewichte, schnitten ebenfalls schlechter als der Gesamtmarkt ab. Im PRIMA – Global Challenges, der seine Benchmark bislang hinter sich lassen konnte, sind beide Aktien nur halb so hoch wie im Index gewichtet. Die größten Kurssteigerungen konnten in den letzten Wochen zwei deutsche Aktien erzielen. Der Windanlagenbauer Nordex arbeitet sich aus inflationsbedingt unrentablen Altaufträgen heraus und konnte im ersten Quartal ein positives operatives Geschäftsergebnis erwirtschaften. Im Wettbewerb konnte das Unternehmen, nicht zuletzt dank Qualitätsproblemen seines Konkurrenten Siemens Gamesa, Marktanteile hinzugewinnen. Aurubis profitiert von der Erholung der Weltwirtschaft, speziell Chinas, und des Kupferpreises. Solaraktien, die seit Jahren unter Druck stehen, konnten sich im Mai erholen, nachdem sich selbst der chinesische Herstellerverband bei seiner Regierung über Überkapazitäten und einen ruinösen Preiswettbewerb beklagt hatte. Mitte Mai wurde die Aktie des japanischen Bildungsanbieters Benesse Holdings, wie angekündigt, im Zuge eines Squeeze-outs von der Börse genommen. Benchmark-Index und Fondsportfolio bestehen aktuell aus 49 Titeln.

PRIMA Pressemitteilung zum Delisting von Benesse Holdings

PRIMA – Globale Werte: Jetzt noch konzentrierter

Yefei Lu (Shareholder Value Management AG) hat das Portfolio des PRIMA – Globale Werte, der in Qualitätsaktien ertragsstarker Unternehmen weltweit investiert, im Mai noch einmal gestrafft. Verkauft wurden die Aktien von Washtec (Autowaschanlagen) Alibaba (des letzten chinesischen Aktientitels) und Verisign (Domainverwaltung/Websecurity). Im Gegenzug wurde der französische Rückversicherer Scor neu ins Portfolio aufgenommen, der zu den fünf größten Rückversicherern der Welt gehört. Das Unternehmen hatte im ersten Quartal sowohl in der Sach- als auch in der Lebens(rück)versicherungssparte seine gesteckten Ziele verfehlt und war dafür an der Börse abgestraft worden. Ungeachtet dessen beträgt die risikoadjustierte Eigenkapitalrendite 15,5%, das Kurs-Gewinn-Verhältnis liegt aktuell bei rund 6 (Stand: 31.05.2024). Eine unverändert hohe Nachfrage sowie steigende Prämien sprechen für einen starken Cashflow im weiteren Jahresverlauf. Im Fondsportfolio aufgestockt wurde auch die Aktie von Airbnb (Online-Unterkunftsvermietung), nachdem diese trotz eines ordentlichen ersten Quartals bei Buchungen, Umsatz und Gewinn ebenfalls an der Börse verloren hatte. Hintergrund des Kursverfalls war ein verhaltenerer Ausblick angesichts eines unsicherer eingeschätzten Konsumumfelds. Reduziert wurde die Aktie des britischen Unternehmens Diploma (Elektroverbindungen, Spezialdichtungen, Medizinartikel), die in den letzten Wochen dank überzeugender Halbjahresergebnisse zu den größten Gewinnern im Fondsportfolio des PRIMA – Globale Werte zählte. Die Aktienquote des Fonds, der aktuell 21 Aktien hält, liegt brutto wie netto bei gut 83% (Stand: 31.05.2024). Gesundheits- und Investitionsgüterindustrie bilden die wichtigsten Branchen, der US-Anteil hat sich auf weniger als 20% reduziert.

PRIMA – Kapitalaufbau Total Return: Mehr China und Anleihen

Fondsmanager Markus Kaiser (Greiff capital management AG) hat das von ihm betreute ETF-Dachfondsportfolio des PRIMA – Kapitalaufbau Total Return im April deutlich an das veränderte Marktumfeld angepasst. Aktienfonds mit dem Schwerpunkt auf den Industrieländern, die in den ersten Monaten dieses Jahres stark gelaufen waren, wurden reduziert. Im Gegenzug wurden die Positionen chinesischer Aktien und US-amerikanischer Staatsanleihen ausgebaut. Hintergrund waren eine Trendwende des in den letzten Jahren stark gebeutelten chinesischen Aktienmarkts sowie der eingangs erwähnte starke (Wieder-)Anstieg der Renditen von US Treasuries. Insgesamt rund 13% des Fondsvermögens wurden in zwei neue ETF investiert, die Staatsanleihen mit kurzer, maximal dreijähriger Restlaufzeit halten. Zweijährige Papiere rentierten zum Kaufzeitpunkt Mitte April bei rund 5%. Aktuell beträgt die Rentenquote des vermögensverwaltend gemanagten Dachfonds insgesamt knapp 25% (Stand: 31.05.2024). Die Brutto-Aktienquote liegt bei 65%, die sich zu mehr oder weniger gleichen Teilen auf europäische, US-amerikanische und Schwellenländer-Aktien (inkl. China) sowie auf rund 6% japanische Aktien verteilen. Die Nettoaktienquote unter Berücksichtigung von Termingeschäften, und damit das effektive Aktienexposure, liegt bei knapp 44%.

PRIMA-Unterlagen für Ihre Beratung

Mit unseren Unterlagen möchten wir Sie bei Ihrer Beratung unterstützen. Für die PRIMA-Fonds haben wir alle wichtigen Informationen auf jeweils zwei Seiten zusammengefasst. Haben Sie Interesse an den Unterlagen? Gerne senden wir Ihnen die Unterlagen per Post zu. Kontaktieren Sie uns per E-Mail: info@primafonds.com und teilen Sie uns Ihre gewünschte Anzahl und Adresse mit. Alternativ können Sie die Unterlagen hier pro Fonds herunterladen:

PRIMA Newsletter vom 28. März 2024

Zwischen Konjunkturhoffnung und Inflationsangst

(27.03.2024) Die Aktienmärkte der westlichen Industrieländer setzen in diesen Wochen ihre Ende Oktober begonnene Kursrallye fort. Legt man den Fear & Greed Index des amerikanischen Fernsehsenders CNN zugrunde, bewegt sich die Stimmung der Anleger seit der Adventszeit ohne Unterbrechung auf einem Niveau einfacher bis extremer Gier. Dem entspricht eine unterdurchschnittliche implizite Volatilität, die das Verhalten an den Terminmärkten reflektiert.

Fundamental liegen der Aktienhausse die Hoffnung auf eine weiche Landung, aber auch eine hohe Liquidität der Investoren und deren Furcht zugrunde, die Chance auf eine hohe Rendite zu verpassen. An den Anleihenmärkten äußert sich diese in einem erneuten Anstieg der Renditen. In Erwartung einer längerfristig höheren Inflation wurde in den letzten Wochen ein Teil der im letzten Jahr für 2024 angenommenen Zinssenkungen der Notenbanken wieder ausgepreist. Während so an den Rentenmärkten die strukturellen Belastungen durch (geopolitisch bedingte) Deglobalisierung, Demographie, Arbeitskräftemangel und Nachhaltigkeitskosten im Fokus stehen, setzen die Aktienmärkte auf weitere Produktivitätsfortschritte, in deren Zentrum vor allem Künstliche Intelligenz steht. Zwar steht diese nach Einschätzung der Marktbeobachter noch am Anfang, ihr makroökonomisches Potenzial könnte sich jedoch mit der für digitale Entwicklung bekannten, hohen Geschwindigkeit entfalten. China und viele andere Schwellenländer, vor allem die dort ansässigen Kapitalmärkte, leiden derweil weiter unter einem partiellen Rückzug des Westens und unter dessen hohen Zinsen.

PRIMA – Global Challenges: Neue Aktie im Portfolio

Parallel zum Global Challenges Index, der Benchmark des aktiv gemanagten PRIMA – Global Challenges, wurde die Aktie von Adtalem Global Education neu ins Fondsportfolio aufgenommen. Adtalem, mit Hauptsitz in Chicago, ist auf postsekundäre Bildung spezialisiert, d.h. auf Bildungsangebote, die sich an Absolventen weiterführender und berufsbildender Schulen richten. Schwerpunkt sind in diesem Zusammenhang die medizinische und veterinärmedizinische Ausbildung. Das Unternehmen betreibt fünf Hochschulen mit 10.000 Mitarbeitern und 80.000 Studenten und leistet so einen Beitrag zu SDG 4 (Hochwertige Bildung) beziehungsweise zum globalen Handlungsfeld Bevölkerungsentwicklung (Global Challenge). Aktuell ist es der dritte Bildungsanbieter im Fondsportfolio, neben Pearson (Großbritannien) und Benesse (Japan), für das im November ein Angebot zur Übernahme und zum Delisting an der Börse abgegeben wurde. Die neue Aktie ersetzt das Papier von Drägerwerk (Beatmungsgeräte), das nicht mehr Bestandteil des Universums des Global Challenges Indexes ist („Prime“-Portfolio). Top-Performer der letzten Wochen im Fonds war die Aktie des US-amerikanischen Bodenbelag-Herstellers Interface, der unerwartet starke Zahlen für das vierte Quartal vorgelegt und einen optimistischen Ausblick auf das laufende Jahr – vor allem im B2B-Bereich – gegeben hatte (Stand: 22.03.2024). Auch der britische Bahn- und Busbetreiber Firstgroup, Nordex (Windkraftanlagen), Smurfit Kappa (Wellpappe), Gesundheitstitel (Convatec Group, Siemens Healthineers), japanische Aktien (Kurita Water, Ricoh) und die beiden Rückversicherer Hannover Rück und Swiss Re entwickelten sich freundlich. Solaraktien (SunPower, Solaria Energia, EDP Renováveis) hingegen erlitten erneut Kursverluste.

Pressemitteilung zum Rebalancing des PRIMA – Global Challenges

PRIMA – Globale Werte: Anhaltender Rückenwind

PRIMA – Globale Werte setzt seine im November begonnene Wertsteigerung fort. Der von Yefei Lu (Shareholder Value Management AG) gesteuerte Fonds enthält ein komprimiertes Portfolio von (aktuell 23) Aktien aus den internationalen Industrieländern, die in der Regel langfristig gehalten werden (Stand: 22.03.2024). Ihre Auswahl folgt den Kriterien mittel- bis längerfristig überdurchschnittlicher Unternehmenserträge (Free Cash Flows). Aus Sicht der Aktionäre sollen diese zu einer nachhaltigen Steigerung des Unternehmenswerts und einer entsprechenden Kurssteigerung der Aktien führen. Konkret werden Aktien von Unternehmen gesucht, die auf Sicht der nächsten fünf Jahre eine überdurchschnittliche „Verzinsung“ des Eigenkapitals von durchschnittlich 15% (Return on Equity, ROE) erwarten lassen. Top-Performer der letzten Wochen waren der Mailänder Kredit- und Versicherungsmakler Gruppo MutuiOnline, das französische Logistikunternehmen STEF (Kühltransporte), Washtec, ein Augsburger Hersteller von Autowaschanlagen, sowie die Sartorius-Tochter Stedim Biotech (Biotech-Zulieferer). Hauptverlierer waren die Aktien des neuseeländischen Residenzbetreibers Ryman Healthcare, der unter den zinsbedingten Problemen am Immobilienmarkt leidet, sowie das Schweizer Pharmaunternehmen Roche, das Anfang Februar ein unerwartet schwaches viertes Quartal gemeldet hatte. Portfolioberater Yefei Lu hat die Aktienquote des PRIMA – Globale Werte seit Mitte Februar durch Teilverkäufe gut gelaufener Titel leicht auf rund 85% reduziert. Im Gegenzug hat er eine Anleihe von Microsoft mit Restlaufzeit bis 2036 gekauft, die aktuell mit rund 4,5% rentiert. Lu versteht sie als Teil der strategischen Kasse, die er (ähnlich wie Warren Buffett) hält. Termingeschäfte zur Portfolioabsicherung existieren derzeit nicht.

PRIMA – Globale Werte: 1,155 = 2 (Artikel für die Netfonds AG)

PRIMA – Zukunft: Techologieaktien weiter auf dem Vormarsch

PRIMA – Zukunft, der weltweit in Aktien besonders innovativer Unternehmen investiert, kann weiterhin die Ende Oktober begonnene Erholung des Technologiesektors nutzen. Zu den Portfoliotiteln mit der besten Wertentwicklung der letzten Wochen gehört die Aktie des kalifornischen Grafikkarten- und Chip-Moguls Nvidia, die überdurchschnittlich von der Euphorie um Künstliche Intelligenz profitiert. Mit einem Anteil von 5% bildet sie aktuell die größte Position im Fondsportfolio (Stand: 20.03.2024). Die Aktie des norwegischen Unternehmens Tomra Systems, das Weltmarktführer für Leergut-Automaten ist, legte in den vergangenen Wochen dank sehr guter Zahlen für das vierte Quartal ebenfalls stark zu; das Unternehmen steigerte im Gesamtjahr 2023 Umsatz und Gewinn und erhöhte seine Dividende. Auch chinesische Aktien, vor allem die beiden Online-Portalbetreiber Meituan und JD.COM, zählten zu den Portfoliogewinnern der letzten Wochen. Deutlich zulegen konnte auch Tobii Dynavox aus Schweden, das Lösungen zur Kommunikation und Sprachsteuerung für entsprechend beeinträchtigte Personen anbietet und das seinen Umsatz im vergangenen Jahr um 31% steigern konnte. Auf der Verliererseite standen die Aktien von Alfen (Ladestationen) und Oxford Nanopore (Gensequenzierung), das unter dem Wegfall von Covid-Tests litt und seinen Verlust im vergangenen Jahr ausweitete. Auch Aktien aus dem Wasserstoffbereich verzeichneten Verluste (Hexagon Composites, Hexagon Purus, ITM Power, Bloom Energy). Laetitia-Zarah Gerbes (ACATIS Investment), Portfolioberaterin des PRIMA – Zukunft, verkaufte im Februar die US-amerikanische Aktie von Trimble (Precision Farming). Im Gegenzug stockte sie die Position des Baseler Biopharma-Unternehmens Lonza deutlich auf.

PRIMA – Kapitalaufbau Total Return: China-Engagement und Sicherungsgeschäfte

Fondsmanager Markus Kaiser (Greiff capital management AG) blieb im Februar und März vorsichtig. Während die Brutto-Aktienquote des von ihm geführten ETF-Dachfondsportfolios seit Ende Februar bei rund 85% liegt, reduzierte er das effektive Aktienmarktrisiko durch Verkauf verschiedener Aktienindex-Futures auf rund 50% („Netto-Aktienquote“, Stand: 20.03.2024). Innerhalb des Aktienfondsportfolios hat er über zwei ETF eine Position in China aufgebaut, das im Zuge des jüngsten Volkskongresses und seines ausgegebenen Wachstumsziels von 5% auch den Zins für den Mindestreservesatz gesenkt hat. Auch das Neujahrsfest war aus Sicht der Wirtschaft erfreulich verlaufen. Parallel zu chinesischen Aktien zählte im Februar auch ein ETF auf den weltweiten MSCI Emerging Markets-Index, in dem asiatische Aktien mit etwa 70% dominieren, zu den Gewinnern im Dachfonds. Die beste Wertentwicklung in den letzten Wochen jedoch erzielte im Portfolio der Xtrackers MSCI Japan ESG UCITS ETF. Japanische Aktien profitierten zuletzt von einer Reihe von Faktoren, vor allem aber von einer günstigen Verbindung von moderatem Wachstum und expansiver Notenbankpolitik der Bank of Japan. Der Schwellenländer-Anteil im PRIMA – Kapitalaufbau Total Return liegt aktuell, ähnlich wie der europäischer und US-amerikanischer Aktien, bei rund 20% (inkl. China). Auch Aktien-ETF mit globaler Ausrichtung (Industrieländer) kommen auf etwa 20%. Rentenfonds wurden auf einen Portfolioanteil von knapp 12% brutto reduziert.

Wir spenden an eine von Ihnen ausgewählte Organisation

Wir möchten gemeinsam mit Ihnen einen positiven Beitrag für die Gesellschaft leisten und das Engagement gemeinnütziger Vereine unterstützen. Deshalb haben wir vor kurzem die PRIMA-Spendenaktion ins Leben gerufen. Sie vermitteln bereits PRIMA-Fonds oder planen dies zukünftig? Dann kontaktieren Sie uns für weitere Informationen.

PRIMA Newsletter vom 12. Februar 2024

Business as usual?

Nachdem die Börsen leicht holprig ins neue Jahr gestartet sind, tendieren sie seit Mitte Januar wieder freundlich. Der im Herbst begonnene Aufschwung, so scheint es, wird fortgesetzt. Weniger klar als bei Aktien, bei denen große US-Technologiefirmen von Neuem das Feld anführen, ist die Lage am Anleihenmarkt.

Hatten sich Bond-Investoren seit Ende Dezember an längerfristig höhere Zinsen gewöhnt, versuchte beispielsweise der Euro-Bund-Future, der die Kursentwicklung einer (fiktiven) Bundesanleihe abbildet, in der zweiten Januarhälfte eine erneute Erholung, fällt seit Anfang Februar aber wieder unter das Niveau von Mitte Januar zurück. Die Renditen stiegen im Februar wieder spürbar an. Grund ist vor allem die Stärke der US-Wirtschaft, die den Zinsschock der letzten beiden Jahre bislang – entgegen historischen Erfahrungen – ohne Rezession übersteht. Arbeitsmarkt und Konsum jenseits des Atlantiks präsentieren sich (nicht zuletzt dank neuer Staatsschulden) erstaunlich robust. Zweifellos profitieren die USA, abgesehen von strukturellen Vorteilen, von der nach wie vor angespannten geopolitischen Lage. Wie sehr, zeigt der scharfe Kontrast zu China, dem größten Rivalen, dessen Wirtschaft und Finanzmärkte weiter depressiv erscheinen. Dass trotzdem eine Wiederwahl Trumps im Raum steht, entbehrt nicht einer gewissen Komik. Angesichts der wirtschaftlichen, ordnungspolitischen und ökologischen Bedeutung der Vereinigten Staaten freilich trägt die Situation eher tragikomische Züge. Makroökonomisch kann sie als Ausdruck eines längerfristig nachlassenden Wachstums gedeutet werden, wie es auch aus der weiterhin umgekehrten Zinskurve herausgelesen werden kann. Die Mehrheit aktiver Investoren bevorzugt in dieser Lage Aktien ertragsstarker Unternehmen.

PRIMA – Global Challenges: Licht und Schatten

PRIMA – Global Challenges, der Fonds für Aktien nachhaltig wirtschaftender Unternehmen aus den Industrieländern, hat das Jahr 2023 mit einem Wertzuwachs von 12,0% abgeschlossen (Anteilklasse A). Im Januar blieb das Portfolio, in dem sich keines der Magnificent-Seven-Unternehmen befindet, hinter den breiten globalen Marktindizes zurück. Intel verfehlte (ähnlich wie sein Konkurrent AMD) die Erwartungen des Marktes und wurde daraufhin abgestraft. Noch härter traf es im Januar Aktien aus dem Bereich erneuerbarer Energien. Solarfirmen (Sunpower, Solaria Energía y Medio Ambiente, EDP Renováveis) leiden trotz boomender Nachfrage unter Überkapazitäten in China und einem entsprechenden Verfall ihrer Margen. Stabil und positiv entwickelten sich demgegenüber einmal mehr Aktien der US-Eisenbahnunternehmen (Union Pacific, Canadian National Railway, CSX), die im Fondsportfolio des aktiv gemanagten PRIMA – Global Challenges das größte Branchengewicht ausmachen (24%, Stand: 31.01.2024). Neben ihnen verzeichneten einzelne Unternehmen aus unterschiedlichen Branchen Kursgewinne, deren Geschäftsergebnisse die Markterwartungen übertrafen, etwa Interface, der US- amerikanische Hersteller von Bodenbelägen, der einen Nachfragerückgang durch eine gewachsene Rohertragsmarge (Gross Profit Margin) ausgleichen konnte. XEROX (Multifunktionsdrucker) wurde für seine Reorganisationspläne und seine Shareholder-orientierte Geschäftspolitik belohnt (Aktienrückkäufe, hohe Dividende). Mit Medtronic (Herzschrittmacher) und Sonova (Hörgeräte) gehörten auch zwei Medizintechnikunternehmen zu den Gewinnern im Fondsportfolio.

PRIMA – Globale Werte: Guter Lauf

Der PRIMA – Globale Werte hat mit einem Wertzuwachs von 16,1% (Anteilklasse A) ein sehr erfolgreiches Jahr 2023 hinter sich. Rund 90% der nur 24 Portfoliotitel schlossen das Jahr mit Kursgewinnen ab. Auch im Januar liegt der aktiv gemanagte und benchmarkunabhängige Fonds, der schwerpunktmäßig in Aktien investiert und dabei eine strategische Cashquote hält, bereits wieder im Plus. Die guten Ergebnisse sind umso bemerkenswerter, als der US-Anteil – speziell die Positionen der US Big Techs Alphabet, Amazon und Microsoft – deutlich reduziert bzw. aufgelöst wurden (Meta). Der US-Anteil am Portfolio beträgt per Ende Januar nur 20% (Stand: 31.01.2024). Auch Technologietitel sind derzeit eher untergewichtet, es dominieren Aktien aus dem Gesundheits- und Industriebereich. Entscheidend für die Auswahl der einzelnen Unternehmen sind eine starke Wettbewerbsposition und ein kontinuierlicher (Netto-)Ertrag (Return). Idealerweise sollen diese Faktoren mit einem nicht allzu weit über dem Marktdurchschnitt liegenden Preis verbunden sein, so dass die ausgewählten Titel ihren Mehrwert im Lauf der Zeit ausspielen können. Im Hintergrund wirkt dabei ein Zinseszinseffekt, der die Aktien im Zeitverlauf – überdurchschnittlich – günstiger macht. Alternativ, unter Voraussetzung einer unveränderten Bewertung, steigt der Aktienkurs überdurchschnittlich. Zu den Gewinnern der letzten Wochen zählten Addtech (Technologiehändler), Stedim (Laborausrüstung für Biopharma), Airbnb (Vermietung von Unterkünften) und Gruppo MutuiOnline (Online-Makler). Agfa (HealthCare IT, Radiologie, Digitaldruck) und Diasorin (Immun- und Molekulardiagnostik) erlitten Kursverluste. Käufe oder Verkäufe gab es im Dezember und Januar nicht. Die Aktienquote liegt per Ende Januar bei knapp 90%. Termingeschäfte zur Absicherung werden gegenwärtig nicht eingesetzt.

PRIMA – Zukunft: Wachstumsunternehmen mit Rückenwind

Aktien wachstumsstarker Unternehmen konnten sich seit Ende November, als im Markt Gewissheit über ein Ende der Leitzinserhöhungen herrschte, erneut überdurchschnittlich entwickeln. PRIMA – Zukunft, der in Aktien besonders innovativer Unternehmen weltweit investiert, beendete das Jahr 2023 mit einem Wertzuwachs von 13,4% (Anteilklasse A). Auch im neuen Jahr konnte der Anteilspreis bislang erfreulich zulegen. Positiv entwickelten sich in den letzten Wochen vor allem Unternehmen aus der Halbleiterbranche, wie ASML, AMD, Nvidia und Lam Research, aber auch einzelne Unternehmen aus unterschiedlichen Branchen, wie Trimble (Precision Farming) oder Zeiss Meditec (augenheilkundliche und mikroinvasive Instrumente, Laser, Kunstlinsen). Palantir Technologies legte nach Bekanntgabe seiner Zahlen für das vierte Quartal an einem Tag um rund 20% zu.¹ Der Spezialist für Analysen großer Datenmengen (Big Data) hatte sein erstes profitables Geschäftsjahr gemeldet und einen positiven Ausblick gegeben. Zu den Top-Gewinnern im Fondsportfolio des aktiv gemanagten und benchmarkunabhängigen Fonds gehört auch Crowdstrike, einer der führenden Anbieter für Cybersecurity, dessen Aktienkurs sich 2023 verzweieinhalbfachte. Das Unternehmen verdoppelt aktuell auf 12-Monatsbasis seinen Gewinn. Unter den Verlierern im Fondsportfolio befanden sich chinesische Aktien (Ping An Healthcare, Meituan, JD.COM) sowie Tobii, der Technologieführer für Eyetracking, der für das dritte Quartal ein schlechtes Ergebnis gemeldet hatte, im vierten Quartal aber wieder auf den Wachstumspfad zurückgekehrt ist. Neu im Fondsportfolio ist die Aktie des Bostoner Biopharmaunternehmens Vertex Pharmaceuticals, das bereits seit über zehn Jahren für seine Mukoviszidose-Therapie bekannt ist, aber auch in anderen Feldern, wie der Schmerztherapie oder der Sichelzellenanämie, forscht.

PRIMA – Kapitalaufbau Total Return: Immer auf der Hut

Fondsmanager Markus Kaiser (Greiff capital management AG) bleibt aktiv. Nachdem er Anfang Januar dank rechtzeitiger Absicherung Kursverluste bei Aktien-ETF vermeiden konnte, hat er die entsprechenden Termingeschäfte (Verkaufspositionen bei S&P 500- und DAX-Futures) aufgelöst. Der von ihm aktiv gemanagte und benchmarkunabhängige ETF-Dachfonds konnte auf diese Weise von der Kurserholung in der zweiten Monatshälfte profitieren. Währenddessen bleiben die Portfoliotitel im Januar, sowohl was Aktien- als auch Renten-ETF betrifft, unverändert. Noch im Dezember waren einige gut gelaufene Themenfonds (Clean Energy, Wasserstoff, Cloud Computing) sowie ein ETF auf den MSCI Latin America verkauft worden. Im Gegenzug waren Indexfonds auf den S&P 500 Net Zero 2050 Paris-Aligned ESG Index, auf einen globalen Gesundheitsaktienindex, auf den DAX, japanische sowie Schwellenländer-Aktien aufgestockt bzw. neu in den Dachfonds aufgenommen worden. ETF mit US-amerikanischen, japanischen und Healthcare-Aktien sowie mit Aktien auf den US-dominierten MSCI World gehörten denn auch im Januar zu den Gewinnern im Dachfondsportfolio, während Aktien-ETF aus Schwellenländern einmal mehr das Schlusslicht bildeten. Wie weit die Emerging Markets unter ihren Möglichkeiten liegen, spiegelt die aktuelle Quote von Schwellenländer-Aktien-ETF, die unter 10% liegt (Stand: 31.01.2024); strategisch ist, dem BIP-Ansatz des Dachfonds folgend, eine Allokation i.H.v. etwa einem Drittel des Portfolios vorgesehen. Der Aktienfonds-Anteil des PRIMA – Kapitalaufbau Total Return per Ende Januar beträgt rund 78% brutto; netto, unter Einrechnung einer (neuen) Absicherung des S&P 500, liegt die Quote bei 70% (Stand: 31.01.2024). Etwa 20% des Dachfondsportfolios entfallen auf unterschiedliche Renten-ETF.

Highlight auf dem FONDS professionell KONGRESS 2024

Podiumsdiskussion „Finfluencer meets Fund Manager“

Schauen Sie sich jetzt die Aufzeichnung der Podiumsdiskussion mit den Teilnehmern Frank Fischer, Dr. Hendrik Leber, Simin Heuser, Endrit Çela, Markus Kaiser und Moderator Jan-Peter Schott auf dem diesjährigen FONDS professionell KONGRESS an. Zudem haben wir eine kurze Zusammenfassung für Sie erstellt:

Komplette Aufzeichnung

Kurzer Rückblick

¹ Schlusskurs an der Börse New York (NYSE) vom 06.02.2024 (in USD).

PRIMA Newsletter vom 01. Dezember 2023

Finanzmärkte über den Berg?

An den Börsen wurde Ende Oktober, nach einem ungemütlichen Herbst, die Jahresendrallye gestartet. Aktienindizes weltweit (auch in China) legten seither zu, und auch der breite Anleihenmarkt scheint mit den jüngsten Kursgewinnen eine Bodenbildung zu signalisieren. Welch zartes Pflänzchen die aktuelle Kurserholung noch ist, manifestiert sich in den Rohstoffnotierungen, an denen sich bislang keine Erholung der Weltwirtschaft ablesen lässt.

Auslöser der Kursgewinne von Aktien waren die jüngsten Zinspausen der Europäischen Zentralbank und der Federal Reserve, die ihrerseits deutlichen Abkühlungssignalen bei Wachstum und Inflation ihrer Wirtschaftsräume folgten. Ermutigend wirkten in diesem Zusammenhang auch die ungewohnt geräuscharme Einigung im Haushaltsstreit zwischen Demokraten und Republikanern, Anzeichen einer wirtschaftlichen Erholung in China und vor allem die erste zaghafte Annäherung zwischen den Präsidenten Xi und Joe Biden am Rande des APEC-Gipfels der Pazifik-Anrainerstaaten in San Francisco. Inmitten einer unverändert herausfordernden Weltlage sorgten diese Ereignisse für ein Mindestmaß an Stabilität und Berechenbarkeit, wie Investoren sie brauchen. US-Unternehmen könnten derweil, anders als Unternehmen in Europa, einen Rückgang ihrer Gewinne bereits hinter sich haben. Auch die Renditen an den Anleihenmärkten könnten ihren Zenit überschritten haben. Anleger haben sich in den letzten Wochen vor allem bei Langläufern eingedeckt und damit von Neuem eine Umkehrung der Zinskurven bewirkt.

Neue Auszeichnung mit dem FNG-Siegel

Die Aktienfonds PRIMA – Global Challenges und PRIMA – Globale Werte wurden bereits zum neunten bzw. vierten Mal in Folge mit dem begehrten FNG-Siegel des Forums Nachhaltige Geldanlagen ausgezeichnet.¹ Für den PRIMA – Global Challenges, der zwei von drei möglichen Sternen erhielt, wurde dabei vor allem die Auswahlstrategie hervorgehoben, deren Teilbewertung die Höchstnote erhielt. Auch die ESG-Indikatoren, Produktstandards sowie die institutionelle Glaubwürdigkeit wurden mit zwei von drei Sternen als gut bewertet. PRIMA – Globale Werte, der als Finanzprodukt gemäß Artikel 8 der EU-Offenlegungsverordnung² Ausschlusskriterien und ausgewählte Negativkriterien (PAI) berücksichtigt, erhielt das FNG-Siegel mit einem Stern. Die Preisverleihung in Frankfurt findet am 19. Dezember statt.

PRIMA – Global Challenges: Breite Kurserholung im Portfolio

Der nachhaltig investierende PRIMA – Global Challenges, der sich, aktiv gemanagt, am Global Challenges Index(R) als Benchmark orientiert, konnte die Erholung der weltweiten Aktienmärkte seit Ende Oktober nutzen. Der Fonds legte von seinem Zwischentief um knapp 8% zu (24.10.-22.11.2023, Anteilklasse A). Zu den zahlreichen Kursgewinnern im Portfolio zählten vor allem europäische Aktien, Aktien aus dem Bereich erneuerbare Energien (First Solar, EDP Renováveis), Halbleiterproduzenten (STMicroelectronics, Intel) sowie Gesundheits- (Smith & Nephew, Sonova) und Immobilientitel (Fabege, Gecina), die im Oktober bzw. in den Wochen zuvor deutlich verloren hatten. Top-Gewinner war der japanische Bildungs- und Pflegeanbieter Benesse Holdings, für den ein Management-Buyout mit dem schwedischen Private-Equity-Investor EQT bekanntgegeben wurde.³ Der im Zuge eines geplanten Delistings genannte Übernahmepreis lag 45% über dem Börsenkurs, so dass dieser entsprechend in die Höhe schoss. Größter Verlierer der letzten Wochen im Fondsportfolio war die Aktie des dänischen Windparkbauers Orsted, der infolge zweier geplatzter US-Offshoreprojekte knapp vier Mrd. Euro abschreiben muss und für die ersten drei Quartale einen Gesamtverlust von 2,7 Mrd. Euro meldete.⁴ Hintergrund sind Lieferkettenprobleme und gefallene Abnahmepreise, die derzeit – zusammen mit Genehmigungsproblemen – den Ausbau erneuerbarer Energien in den USA behindern.⁵ Im Fondsportfolio des PRIMA – Global Challenges gab es, abgesehen von einer Aufstockung des dänischen Gesundheitsdienstleisters Coloplast (Stoma- und Inkontinenzversorgung) im Oktober, keine größeren Umschichtungen. Transport-, Gesundheits- und Halbleitertitel sind unverändert die wichtigsten Branchen, der US-Anteil liegt aktuell bei rund 25%. Detaillierte Informationen zum Teilfonds finden Sie in den Downloads. Die Hauptrisiken finden Sie unten.

PRIMA – Globale Werte: Gewinne mitgenommen, Technologie reduziert

Der aktiv, wertbestimmt und ohne Orientierung an einer Benchmark gemanagte, weltweit investierende PRIMA – Globale Werte hat sich in den letzten Wochen hervorragend entwickelt. Seit seinem jüngsten Tief Ende Oktober hat er ein Plus von 10,64% erzielt (27.10.-22.11.2023, Anteilklasse A). Für das gesamte laufende Jahr kommt er damit auf einen Wertzuwachs von 9,35%. Gleich mehrere Aktien erzielten in den ersten drei Novemberwochen⁶ ein Kursplus von über 20%: die schwedischen Unternehmen Addlife (Medizingerätehandel) und Addtech (Technologiehandel) sowie Sartorius Stedim Biotech (Laborausrüstung für Biopharma). Einen Paukenschlag lieferte die Münchner EQS Group, die digitale Lösungen für regulierte Finanzkommunikation anbietet. Der US-amerikanische Private-Equity-Investor Thomas Bravo gab Mitte November ein Übernahmeangebot i.H.v. 40 Euro je Aktie ab, das am selben Tag zu einem rund 50-prozentigen Kursplus führte. Yefei Lu (Shareholder Value Management AG), Portfolioberater des PRIMA – Globale Werte, nutzte dies zu einer Gewinnmitnahme und reduzierte die Position um rund 40%. Auch bei anderen Aktien nahm er die gestiegenen Kurse zum Anlass, um das Portfolio zurückzusetzen. Reduziert wurden auch die Positionen der britischen Unternehmen Croda (Spezialchemie) und Diploma (Elektroverbindungen, Spezialdichtungen, Medizinartikel), das dänische Pharmaunternehmen Novo Nordisk (Insulin- und Hormonpräparate) und der neuseeländische Residenzbetreiber Ryman Healthcare, außerdem Amazon und Alphabet (Google). Zugekauft wurde hingegen beim norwegischen Versicherer Storebrand, der zukünftig von geringeren Eigenkapitalanforderungen profitieren dürfte, und bei Stedim, dessen Einstandskurs verbilligt werden konnte. Der IT-Anteil im Portfolio des PRIMA – Globale Werte verringerte sich auf aktuell rund 11%, Gesundheits- (17%) und Investitionsgütertitel (14%) bilden die beiden wichtigsten Branchen (Stand 21.11.2023). Auch der US-Anteil im Portfolio ist weiter auf 18% gesunken, es folgen Großbritannien (15%) und Frankreich (12%). Detaillierte Informationen zum Teilfonds finden Sie in den Downloads. Die Hauptrisiken finden Sie unten.

Aufzeichnung: Fondsmanager-Dialog PRIMA – Globale Werte mit Yefei Lu (Shareholder Value Management AG) vom 24.10.2023

(Auszug PRIMA – Globale Werte)

PRIMA – Zukunft: Starke Unternehmensergebnisse in Q3

Auch der von ACATIS aktiv und ohne Orientierung an einer Benchmark gemanagte PRIMA – Zukunft, der in Aktien der innovativsten Unternehmen weltweit investiert, konnte von der freundlichen Stimmung im Anschluss an die jüngsten Zinsentscheidungen der europäischen und US-amerikanischen Notenbank profitieren (+8%, 30.10.-22.11.2023, Anteilklasse A). Unter den Portfoliogewinnern der letzten Wochen finden sich mit Nemetschek, Shopify und Dassault Systèmes drei erfolgreiche Softwareanbieter, deren Zielgruppen besonders von der Zinslandschaft abhängig sind. Nemetschek (München) entwickelt und vertreibt Bauplanungssoftware, das kanadische Unternehmen Shopify Webshop-Programme und Dassault Systèmes sogenannte Digitale Zwillinge (Digital Twins) zur Modellierung von Werkstoffen, Produkten und Arbeitsabläufen. Alle drei Unternehmen berichteten für das dritte Quartal überzeugende Zahlen. Ebenfalls zu den Gewinnern der letzten Wochen gehörten das dänische Biopharmaunternehmen Christian Hansen (Enzyme, Probiotika), das sein Geschäftsjahr im dritten Quartal erfolgreich mit einem Wachstum bei Umsatz und Gewinn abschloss, die australische Fortescue Metals Group, die als Vorreiter grüner Stahlerzeugung von einer Preiserholung von Eisenerz profitierte, und das US-amerikanische Unternehmen Palantir Technologies. Palantir ist auf die Analyse großer Datenmengen spezialisiert und traditionell für Armee und Behörden in den Vereinigten Staaten tätig. Mittlerweile arbeitet das Unternehmen, das zu den Pionieren von KI-Technologie gehört und von manchem Marktteilnehmer bereits als ‚zweites NVIDIA‘ gehandelt wird, auch erfolgreich für Kunden aus der Privatwirtschaft.⁷ Im Fondsportfolio des PRIMA – Zukunft gab es im Oktober und November bislang keine Umschichtungen. Unter den Branchen dominieren Halbleiter (17%), Biopharma (13%) und Software/Services (12%), der US-Anteil liegt, kaum verändert, bei 51%. Detaillierte Informationen zum Teilfonds finden Sie in den Downloads. Die Hauptrisiken finden Sie unten.

PRIMA – Kapitalaufbau Total Return: Viel Bewegung im Dachfondsportfolio

Der aktiv und benchmarkunabhängig im Stil einer Vermögensverwaltung gemanagte ETF-Dachfonds PRIMA – Kapitalaufbau Total Return konnte die Kurserholung an den Börsen nutzen und seit Ende Oktober rund 4,4% zulegen (31.10.-22.11.2023, Anteilklasse R). Fondsmanager Markus Kaiser (Greiff capital management), der den Fonds auf Basis von Trendfolgesignalen sowie antizyklischer Kauf- und Verkaufssignale steuert, hat in den letzten Wochen einige Umstellungen im Portfolio vorgenommen. Musste er im Oktober noch weltweit Aktien-ETF-Positionen reduzieren, so hat er im November ausgewählte Aktien- und Rentenpositionen neu gekauft bzw. aufgestockt. Regional hat er einen Aktien-ETF auf den MSCI Latin America neu ins Portfolio aufgenommen, in dem brasilianische Aktien aktuell über 60%, mexikanische Aktien rund 30% ausmachen. Aufgestockt wurde der L&G Hydrogen Energy ETF, nachdem Aktien von Unternehmen aus dem Bereich Wasserstoff im Oktober einen weiteren Ausverkauf erlebt hatten; im laufenden Jahr verzeichnen sie ein tief zweistelliges Minus. Ähnliches gilt für einen Clean Energy-ETF, der ebenfalls neu ins Dachfondsportfolio des PRIMA – Kapitalaufbau Total Return aufgenommen wurde. Hinzugekauft wurde auch ein Branchen-ETF mit Aktien aus dem Bereich Cloud Computing, der vom Wachstum von KI-Anwendungen profitieren könnte. Auf der Rentenseite wurden ein europäischer Green Bond- und ein europäischer Hochzinsanleihen-ETF gekauft, die jüngst bereits im Zuge der gesunkenen Renditen am Anleihemarkt zulegen konnten. Anleihen-ETF machen damit aktuell einen Anteil am Dachfondsportfolio von 20% aus, allerdings sind knapp 8% gegen einen erneuten Renditeanstieg abgesichert (Stand: 21.11.2023). Der Aktienanteil liegt bei rund 74%, unter Einrechnung von Terminsicherungen bei 66%. Ein ETF auf chinesische Aktien wurde Anfang Oktober verkauft. Detaillierte Informationen zum Teilfonds finden Sie in den Downloads. Die Hauptrisiken finden Sie unten.

Deutscher Fondspreis Service Award 2024: Ihre Stimme zählt!

Die Zeitschrift Fonds professionell hat die neue Umfrage zu den Service-Awards 2024 gestartet. Leser können bis zum 9. Januar 2024, neben Maklerpools und Sachwerte-Spezialisten, Fondsanbieter bewerten. Als Dankeschön werden unter allen Einsendern zehn Eintrittskarten für den FONDS professionell KONGRESS inklusive Galaabend sowie 25 Amazon.de-Gutscheine im Wert von je 50 Euro verlost. Hier abstimmen!

Quellen:

¹ https://fng-siegel.org/fng-siegel-2024/

² EU 2019/2088

³ https://asia.nikkei.com/Business/Business-deals/Japan-education-firm-Benesse-to-go-private-with-Sweden-s-EQT

⁴ https://www.manager-magazin.de/unternehmen/siemens-energy-rivale-orsted-feuert-finanzchef-und-coo-nach-milliardendebakel-a-ced1098e-38a8-4b5b-bfb7-f6cb26cb053f

⁵ https://www.wiwo.de/unternehmen/energie/krise-der-offshore-windindustrie-der-oersted-schock-muss-europa-alarmieren/29478050.html

⁶ 31.10.-21.11.2023, in Fondswährung gerechnet

⁷ https://www.nasdaq.com/articles/palantir-enters-a-new-era-of-profitability-time-to-buy

PRIMA Newsletter vom 05. Oktober 2023

10 Jahre Nachhaltigkeitsstrategie

Ende Oktober feiert die Nachhaltigkeitsstrategie des PRIMA – Global Challenges ihren zehnten Geburtstag. Die Anlagestrategie des Fonds, der 2006 als globaler Multi-Manager-Fonds aufgelegt wurde, wurde im Herbst 2013 schrittweise auf das heutige Profil umgestellt. Seit Februar 2014 orientiert sich der aktiv von der ACATIS Investment KVG mbH verwaltete Fonds offiziell unter dem heutigen Namen am Global Challenges Index.

Bereits Ende 2015 wurde er erstmals mit dem begehrten FNG-Siegel des Forums Nachhaltige Geldanlagen ausgezeichnet. 2019 folgte eine Auszeichnung als Fonds des Jahres in der Kategorie Ökologie/Nachhaltigkeit mit dem €uro Fund Award¹, außerdem wurde der Fonds von RenditeWerk zum Stiftungsfonds des Jahres (Offensiver Baustein)² gekürt. PRIMA – Global Challenges verfügt seit 1. August 2022 über eine Zulassung gemäß Artikel 9 der EU-Offenlegungsverordnung (EU 2019/2088) als nachhaltiges Finanzprodukt. Im vorigen Monat wurde er auch in Finanztest (Ausgabe 9/2023) als einer von nur zwei aktiv gemanagten, weltweit anlegenden Fonds mit hoher Nachhaltigkeit und stabilem Anlageerfolg ausgezeichnet.³ Auf Wunsch kann der Artikel jederzeit bei uns eingesehen werden.

Aktuell: Beitrag zur Einhaltung der Planetaren Grenzen

Mitte September veröffentlichte ein Forscherteam um Katherine Richardson (Universität Kopenhagen) eine aktuelle Bestandsaufnahme zur Erreichung der Planetaren Grenzen.⁴ Das Konzept, 2009 von einer Gruppe führender Wissenschaftler unter Führung von Johan Rockström (Potsdam-Institut für Klimafolgenforschung) entwickelt, definiert neun Komplexe, die für den langfristigen Erhalt des ökologischen Gleichgewichts von essenzieller Bedeutung sind. In sechs von ihnen, vor allem in den Bereichen Klimawandel und Biodiversität, sind die kalkulierten Grenzwerte laut der aktuellen Studie bereits überschritten, so dass ein langfristiger Fortbestand der Lebensgrundlagen der Menschheit gefährdet erscheint. Dass ein Umsteuern prinzipiell möglich ist, zeigt die Entwicklung des Ozonabbaus in der Erdatmosphäre, der ebenfalls eine der neun Planetaren Grenzen bezeichnet und dessen Entwicklung durch globale Anstrengungen seit den 90er Jahren in den grünen Bereich zurückgeführt werden konnte.

PRIMA – Global Challenges nimmt im Rahmen seiner nachhaltigen Anlagestrategie auf verschiedenen Ebenen auf die Einhaltung der Planetaren Grenzen Bezug. Klimawandel und Schutz der Artenvielfalt etwa werden über positive Scores der Ratingagentur ISS ESG reflektiert, die einen positiven Beitrag der investierten Unternehmen zu einer nachhaltigen Entwicklung im Sinne der entsprechenden UN Sustainable Development Goals anzeigen. Ausschlüsse bestimmter Geschäftsfelder (z.T. ab niedrigen definierten Umsatzschwellen), wie der Förderung oder Verstromung fossiler Brennstoffe oder der Herstellung und des Vertriebs von Pestiziden, lassen sich auf die im Rahmen der Planetaren Grenzen gemessene CO₂-Konzentration bzw. auf den Bereich „Neuartige Substanzen“ im Rahmen der Planetary Boundaries beziehen. Auch im Corporate Rating, das der Titelauswahl des Global Challenges Index, als Benchmark des Fonds, zugrunde liegt, werden Negativauswirkungen, wie gefährliche Abfälle oder Wasseremissionen, berücksichtigt. Eine Verpflichtung zur Erfüllung entsprechender Umweltziele der EU-Taxonomie (EU 2020/852) hat der Fonds bislang mangels ausreichender Daten nicht übernommen.

Übersicht: PRIMA – Global Challenges: Beitrag zur Einhaltung der Planetaren Grenzen

Nachhaltige Aktien unter Druck

PRIMA – Global Challenges hat seit Ende Juli spürbare Kursverluste erlitten. Aktien nachhaltiger Unternehmen, die in der Regel höher als der breite Markt bewertet sind, verloren im Zuge der Kurskorrektur nach der Frühsommerrallye überdurchschnittlich. Vor allem Papiere aus dem Bereich Erneuerbare Energien waren zuletzt hiervon betroffen (z.B. EDP Renováveis, Orsted, First Solar). Unternehmensspezifische Meldungen, wie ein mutmaßlicher Betrug in der Zulieferung beim Hamburger Kupferproduzenten Aurubis oder skeptische Reaktionen auf eine geplante Fusion von Smurfit Kappa, dem größten europäischen Papphersteller, mit WestRock, der Nummer 2 in den USA, trugen zusätzlich zum Anteilspreisrückgang des Fonds bei. Zu den wenigen Gewinnern im Fondsportfolio gehörten die Aktien der Rückversicherer Münchener Rück und Swiss Re.

Neue Aktien im Fondsportfolio

Mitte September wurden mit Siemens Healthineers und Medtronic zwei neue Unternehmen in den Global Challenges Index und ins Fondsportfolio aufgenommen. Beide Unternehmen sind im Bereich Medizintechnik tätig. Während Siemens Healthineers vor allem in der Diagnostik tätig ist (bildgebende Verfahren), bietet das irische Unternehmen Medtronic, mit 95.000 Mitarbeitern in 150 Ländern einer der Weltmarktführer, vor allem Produkte wie Herzschrittmacher, Herzklappen, Insulinpumpen und Stents an. Aus dem Index ausgeschlossen wurden die Aktien von AMD und Autodesk, die bereits im Juli aus dem Fondsportfolio verkauft worden waren. Neu ins Portfolio aufgenommen wurden auch die Aktien des schwedischen Immobilienentwicklers Fabege und Intel, das aktuell wieder die notwendigen Bewertungen für einen positiven Beitrag zum Handlungsfeld Bevölkerungsentwicklung leistet. Im Index und damit auch im Fonds wird zukünftig auch Massentierhaltung ausgeschlossen. Darüber hinaus wurden die Ausschlusskriterien im Bereich Governance verschärft.

Deutscher Fondspreis Service Award 2024: Ihre Stimme zählt!

Die Zeitschrift Fonds professionell hat die neue Umfrage zu den Service-Awards 2024 gestartet. Leser können bis zum 9. Januar 2024, neben Maklerpools und Sachwerte-Spezialisten, Fondsanbieter bewerten. Als Dankeschön werden unter allen Einsendern zehn Eintrittskarten für den FONDS professionell KONGRESS inklusive Galaabend sowie 25 Amazon.de-Gutscheine im Wert von je 50 Euro verlost. Hier abstimmen!

Quellen:

¹ https://www.boerse-online.de/fonds/fundawards

² https://renditewerk.net/wp-content/uploads/2020/08/Prima-Global-Challenges.pdf

³ https://www.test.de/shop/finanztest-hefte/finanztest_09_2023/

⁴ Earth beyond six of nine planetary boundaries | Science Advances

PRIMA Newsletter vom 16. August 2023

Flucht nach vorne oder Normalisierung?

(14.08.2023) Blickt man auf den jüngsten Wachstumsausblick des Internationalen Währungsfonds, demzufolge Deutschland das einzige unter 22 Ländern ist, dessen Wirtschaft im laufenden Jahr schrumpft, könnte man die Gefahr unterstellen, dass Investoren hierzulande die weltwirtschaftliche Lage zu pessimistisch beurteilen. Indes reibt sich beim Blick auf die Kursentwicklung der letzten Wochen an den Börsen auch in anderen Ländern mancher Marktbeobachter verwundert die Augen.

Nicht nur, dass viele große Aktienindizes Ende Juli in der Nähe ihres Allzeithochs notieren. Dass ausgerechnet Aktien wachstumsstarker Unternehmen die größten Kurszuwächse verzeichnen, hatten angesichts der deutlich gestiegenen Renditen nur die Wenigsten auf dem Zettel. Immerhin bieten geldmarktnahe Zinsanlagen in der Eurozone und in den USA wieder ansehnliche Erträge – normalerweise Gift für Kapitalanlagen, deren Ertragsversprechen wesentlich in der ferneren Zukunft liegt. Zu ihnen gehören auch Aktien umsatz- und ertragsstarker Unternehmen, sogenannte „Qualitätsaktien“. Investoren trauen ihnen einen langfristig höheren Cashflow und eine entsprechend höhere Wertsteigerung zu und sind bereit, hierfür einen höheren Preis zu zahlen. Bewertungstechnisch können solche Aktien zum Wachstums- oder Growth-Segment gerechnet werden, das sich in den letzten Wochen besser als das der Substanz- oder ‚Value‘-Aktien entwickelte. Unterdessen liegen die Staatsanleihen-Renditen in den USA aktuell über alle Laufzeiten hinweg über der Inflationsrate, so dass erstmals seit Jahren wieder ein positiver Realzins erzielt werden kann. Anfang August schossen auch die Renditen 30-jähriger Treasuries in die Höhe und erreichten das höchste Niveau seit 2011. Die Zinskurve bleibt invers, hat sich aber abgeflacht und insofern „normalisiert“.

PRIMA – Global Challenges: Portfolioänderungen

Anfang Juli hat im Global Challenges Index ein außerordentliches Rebalancing stattgefunden, bei dem die Aktie des niederländischen Medtech-Anbieters Philips durch die der britischen ConvaTec Group ersetzt wurde. PRIMA – Global Challenges, der sich, aktiv gemanagt, am Universum des Global Challenges Index orientiert, hat die Aktie von Philips entsprechend verkauft und den neuen Indextitel ins Fondsportfolio aufgenommen. Hintergrund des außerordentlichen Rebalancings sind Vorwürfe im Zusammenhang mit der Rückrufaktion von Beatmungsgeräten von Philips, nachdem es durch diese zu Verletzungs- und Todesfällen bei Patienten gekommen sein soll. Die ConvaTec Group mit Hauptsitz im britischen Reading (Berkshire) ist auf die Wund- und Stomaversorgung, Produkte für Inkontinenz sowie Infusionsgeräte spezialisiert. Das Unternehmen, das weltweit rund 10.000 Mitarbeiter beschäftigt, erzielte im abgelaufenen Geschäftsjahr einen Umsatz von gut 2 Mrd. US-Dollar und einen Betriebsgewinn von 207 Mio. US-Dollar. Im Nachhaltigkeitsrating des Unternehmens werden sowohl dessen Produkte als auch Produktionsprozesse positiv hervorgehoben. ConvaTec erwirtschaftet 100% seiner Umsätze mit medizinischen Produkten und leistet damit einen Beitrag zur Bewältigung der Bevölkerungsentwicklung. Darüber hinaus erfüllt das Unternehmen zahlreiche Kriterien eines ökologisch und sozial verträglichen Wirtschaftens, z.B. in Bezug auf das Lieferketten-Management und Produktsicherheit. Aus dem Fondsportfolio des PRIMA – Global Challenges verkauft wurden auch die Aktien von AMD, Intel und Autodesk. Ihre Produkte und Dienstleistungen erfüllen aktuell nicht mehr den für eine Investition des Fonds nötigen Score für einen Beitrag im Sinne der UN-Ziele für eine nachhaltige Entwicklung (SDG) bzw. – darauf aufbauend – einer der im PRIMA – Global Challenges adressierten globalen Herausforderungen. Aufgestockt wurden im Gegenzug vor allem die Positionen von Rockwool (Dämmwolle), Kurita Water (Versorger), Signify (Spezialbeleuchtung), Ormat (Geothermie) und Aurubis (Kupferrecycling). (Branchengewichtungen können im Laufe der Zeit variieren, generell birgt jede Investition das Risiko eines Kapitalverlusts). Detaillierte Informationen zum Teilfonds finden Sie in den Downloads. Die Hauptrisiken finden Sie unten.

Trabis zu Austernpilzen: Wenn ein Förster die Finanzbranche trifft

Sommer-Interview mit Jan-Peter Schott

PRIMA – Globale Werte: Qualitätsaktien wieder gefragt

Der PRIMA – Globale Werte konnte in den letzten Wochen seine im Frühjahr begonnene Kurserholung fortsetzen. Der aktiv verwaltete Fonds investiert weltweit in Aktien von Unternehmen mit starker Marktstellung und Bilanz. Nachdem diese im vergangenen Jahr wegen ihrer meist höheren Bewertung deutliche Kursverluste erlitten hatten, waren entsprechende Titel in der jüngsten Frühjahrs- und Sommerrallye an den westlichen Börsen wieder gefragt. Zu den Gewinnern im Fondsportfolio zählte zuletzt vor allem die Aktie von Sartorius Stedim Bio, einer Tochtergesellschaft des Göttinger Pharma- und Laborzulieferers Sartorius AG, die auf die Ausrüstung biopharmazeutischer Forschung und Produktion spezialisiert ist. Nach einem pandemiebedingten Boom und einer anschließenden Ernüchterung in der ersten Hälfte des laufenden Jahres hat Stedim seine Prognose für Umsatz und Profitabilität im Gesamtjahr bekräftigt. Mit der französischen Polyplus wurde ein führender Anbieter innovativer Technologien für Zell- und Gentherapie übernommen. Ebenfalls erholen konnte sich die Aktie des US-amerikanischen Online-Bettenanbieters Airbnb, der von einer Erholung der Buchungszahlen nach dem Ende von Covid profitieren konnte. Neu ins Portfolio aufgenommen wurde die Aktie von DiaSorin. Das Unternehmen aus Piemont ist auf Immun- und Molekulardiagnostik, d.h. auf den In-vitro-Nachweis von Antikörpern, Anti- und Pathogenen (Krankheitserregern), spezialisiert. Entstanden durch ein Management-Buy-Out, sind die verantwortlichen Personen wesentlich selbst am Unternehmen beteiligt. PRIMA – Globale Werte hält aktuell liquide Mittel i.H.v. rund 10% seines Vermögens (Stand: 14.08.2023). Termingeschäfte zur (Teil-)Absicherung des Aktienportfolios bestehen derzeit nicht. (Branchengewichtungen können im Laufe der Zeit variieren, generell birgt jede Investition das Risiko eines Kapitalverlusts). Detaillierte Informationen zum Teilfonds finden Sie in den Downloads. Die Hauptrisiken finden Sie unten.

PRIMA – Zukunft: Neue Technologien im Fondsportfolio

Die Notierungen von Technologieaktien bewegten sich in den letzten Wochen – nach einer fulminanten Rallye um das Thema KI – seitwärts. Größte Gewinner im Fondsportfolio des PRIMA – Zukunft waren die Aktien von Oxford Nanopore und Tobii Dynavox. Oxford Nanopore, das einfach zu handhabende Verfahren der Gensequenzierung entwickelt, erwartet laut einem Zwischenbericht zum Ablauf des ersten Halbjahres eine Umsatzsteigerung von 46% gegenüber dem Vorjahreszeitraum. Eine Studie zum Marktvolumen metagenomischer Anwendungen und die Unterstützung des vom Unternehmen mitentwickelten Tuberkulose-Schnelltests durch die Weltgesundheitsorganisation (WHO) beflügelten den Aktienkurs zusätzlich. Tobii Dynavox, eine Tochtergesellschaft des schwedischen Eye-Tracking-Spezialisten Tobii (ebenfalls im aktuellen Fondsportfolio), profitierte von der Meldung, dass eines seiner Aufsichtsratsmitglieder seine Beteiligung am Unternehmen deutlich aufgestockt hat. Tobii Dynavox entwickelt Assistenzsysteme zur Unterstützung von Menschen mit Beeinträchtigung. Während einige der gut gelaufenen BigTechs (Apple, AMD, Alphabet, Nvidia) im PRIMA – Zukunft reduziert wurden, wurden drei neue Titel in das Fondsportfolio aufgenommen. Prysmian (Mailand) produziert Spezialkabel – Strom- und Datenkabel, Glasfaser- und Hochspannungskabel, auch für die Erd- und Seeverlegung – für die Industrie; das Geschäftsmodell des Unternehmens ist unmittelbar mit der energetischen und digitalen Transformation verbunden. ITM Power (Sheffield), das Joint-Venture-Partner des ehemals deutschen Gasspezialisten Linde ist, stellt PEM-Elektrolyseure zur Gewinnung von Wasserstoff her. Das polnische Unternehmen XTPL produziert Maschinen für ultrapräzisen Materialdruck im Nano-Bereich, wie er beispielsweise bei der Herstellung von Leiterplatten oder Flachbildschirmen (OLED) verwendet wird. Ebenfalls neu im Fondsportfolio ist die Aktie von Hexagon Purus, das auf die Herstellung von Behältern für Lagerung und Transport von Wasserstoff spezialisiert ist. Die Aktienposition ist im Rahmen einer Ausgliederung (Spin-off) aus dem norwegischen Mutterunternehmen Hexagon Composites (Gasbehälter) entstanden, dessen Aktie sich ebenfalls im Portfolio des PRIMA – Zukunft befindet. (Branchengewichtungen können im Laufe der Zeit variieren, generell birgt jede Investition das Risiko eines Kapitalverlusts). Detaillierte Informationen zum Teilfonds finden Sie in den Downloads. Die Hauptrisiken finden Sie unten.

PRIMA – Kapitalaufbau Total Return: Weiter vorsichtig

Der ETF-Dachfonds PRIMA – Kapitalaufbau Total Return folgte in den letzten Wochen weitgehend der Entwicklung des breiten globalen Aktienmarkts. In der zweiten Juli-Hälfte konnte er zunächst einen erfreulichen Wertzuwachs erzielen, bevor er diesen in der ersten Hälfte des Augusts wieder abgab. Im Dachfondsportfolio trugen vor allem der ETF mit chinesischen Aktien (MSCI China Select SRI 10% Capped), die Minimum Volatility-Strategie auf US-amerikanische Aktien sowie der beigemischte Themen-ETF für Wasserstoff-Aktien, die alle erst deutlich zulegten und dann wieder nachgaben, zu der beschriebenen Entwicklung bei. ETF für europäische und japanische Aktien belasteten wegen des fortgesetzten bzw. aufkommenden Inflationsdrucks dieser Regionen die Wertentwicklung des Dachfonds, während die beiden Indexfonds für europäische Unternehmensanleihen mit geringer Restlaufzeit einen positiven Performancebeitrag leisteten. Zusammen machen die beiden Rentenfonds derzeit einen Portfolioanteil von 11% aus (Stand: 14.08.2023). Die Bruttoaktienquote des Dachfonds beträgt aktuell knapp 80%, die Nettoaktienquote – nach Abzug von Terminsicherungen – knapp 60%. Europa und internationale Schwellenländer stellen mit jeweils rund 11% (netto, ohne Berücksichtigung global anlegender ETF) die beiden wichtigsten Anlageregionen im Aktienbereich dar. US-Aktien-ETF hingegen werden aktuell über den Verkauf eines Futures komplett neutralisiert. Die Cashquote des Dachfonds liegt bei 8,4%. (Branchengewichtungen können im Laufe der Zeit variieren, generell birgt jede Investition das Risiko eines Kapitalverlusts). Detaillierte Informationen zum Teilfonds finden Sie in den Downloads. Die Hauptrisiken finden Sie unten.

Einladung: ebase on Tour 2023 in Köln und Hamburg

Termin: 05./06.09.2023 (jeweils 9:30-14:30 Uhr)

Jan-Peter Schott, Geschäftsleiter der PRIMA Fonds Service GmbH, spricht zum Thema: PRIMA – Global Challenges: Nachhaltigkeit auf breiter und solider Basis. Mit dabei: antea AG, Pegasos Capital GmbH, BNY Mellon IM Deutschland. Wir freuen uns auf das persönliche Gespräch mit Ihnen!

PRIMA Newsletter vom 22. Juni 2023

Realzinsen bleiben auch in Zukunft negativ

(15.06.2023) An den Kapitalmärkten herrscht aktuell, abzulesen an den niedrigen Volatilitäten, eine Art Sommerflaute. Makroökonomisch fällt sie mit einer leichten, aber spürbaren Abkühlung der Konjunktur und Inflation zusammen. Die massiven Leitzinserhöhungen der Notenbanken scheinen vorläufig ihr Ziel erreicht zu haben, auch wenn die Inflation nicht so bald auf das von den Währungshütern verlautbarte Zielniveau von zwei Prozent zurückkehren dürften.